Posts tagged ‘receita federal’

Programas de fidelização de clientes: Incidência do IRRF

A Receita Federal, por meio da Solução de Consulta COSIT nº 206/2014, deixou claro que quando uma empresa paga bônus ou benefícios em dinheiro, bens ou direitos a pessoas físicas — por elas realizarem compras em redes conveniadas — esse valor deve ser tributado com IR na fonte, usando a tabela progressiva. Já as comissões pagas entre empresas pela administração desses convênios sofrem retenção de IR à alíquota de 1,5%. E quando a administradora do convênio recebe o valor total das vendas, retém sua comissão e só depois repassa às empresas conveniadas, ela mesma é quem deve recolher o IR sobre essa comissão. Isso tudo reforça a importância de entender bem como funciona o fluxo de pagamentos e quem é responsável por recolher o imposto em cada etapa.

Continue Reading agosto 13, 2014 at 12:16 pm Deixe um comentário

PIS/COFINS: Importação de bens usados não gera crédito

Depois de anos de entendimentos conflitantes dentro da própria Receita, a COSIT bateu o martelo: empresas não podem apurar crédito de PIS e Cofins sobre a importação de bens usados destinados ao ativo imobilizado. A decisão veio por meio da Solução de Divergência COSIT nº 9/2014, que reforça o que já dizia a Instrução Normativa SRF nº 457/2004: bens usados não dão direito a crédito. Com isso, fica encerrada a controvérsia que antes dividia regiões fiscais.

Continue Reading agosto 6, 2014 at 3:04 pm Deixe um comentário

Lucro Presumido: Gestora de meios de pagamentos e administradoras de cartões. Possibilidade

A Receita confirmou que administradoras de cartões podem usar o lucro presumido, com base na prestação de serviços — exatamente o que muitos já aplicavam. O ponto polêmico ficou por conta dos juros, multas e encargos de financiamento, que a Receita quer incluir na base de cálculo como se fossem receitas de serviço. Isso é discutível, pois tais encargos muitas vezes são só ressarcimentos financeiros e, em tese, não deveriam ser tributados como lucro. No mais, a regra é clara: para fins de IRPJ e CSLL, aplica-se o coeficiente de presunção de 32%.

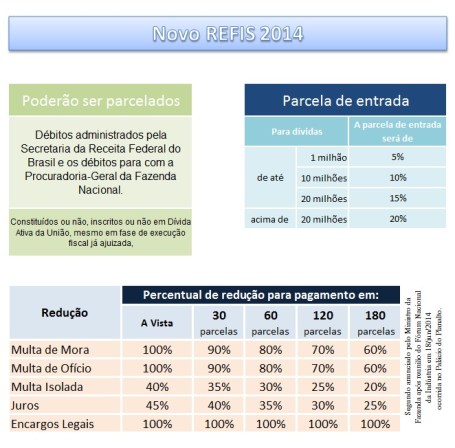

REFIS 2014: Para débitos vencidos até 31 de dezembro de 2013…

Pedro Luis Joaquim Dias: Novo Refis 2014

EFD-SOCIAL: Esclarecimentos fundamentais

O projeto, que faz parte do SPED e está em fase avançada na Receita Federal, vai unificar diversas obrigações acessórias trabalhistas e previdenciárias em um único ambiente digital. Quando entrar em operação, substituirá registros como folha de pagamento, GFIP, RAIS, CAGED, DIRF, entre outros. O objetivo é reduzir a burocracia e facilitar o cruzamento de dados, ampliando o controle da fiscalização. As empresas — mesmo as que se consideram em dia com as obrigações — precisam se preparar: a migração para a EFD-Social exigirá revisão cuidadosa das informações e adequações nos processos. A Receita, inclusive, já apontou bilhões de reais em inconsistências em auditorias recentes. O recado está dado: quem não se adequar, corre sério risco de autuação.

Continue Reading maio 9, 2013 at 7:24 pm Deixe um comentário

EFD-IRPJ: Nova obrigação acessória, a partir de 2014, substituirá a DIPJ e o LALUR

A Receita Federal finalmente oficializou a EFD-IRPJ — nova obrigação acessória digital que substitui de vez a DIPJ e o LALUR. A mudança, válida a partir de 2014, faz parte da agenda do SPED e atinge praticamente todas as empresas: lucro real, presumido, arbitrado, imunes e isentas. A entrega será anual, sempre até o fim de junho do ano seguinte. Mas atenção: as multas por atraso ou erros são pesadas — podendo chegar a R$ 1.500 por mês ou 0,2% do faturamento. A EFD-IRPJ vai cruzar os dados da ECD com os ajustes fiscais, tratar prejuízos a compensar, base negativa de CSLL e muito mais. Em eventos como fusão ou cisão, há regras especiais para o prazo de entrega. Ou seja, o antigo e-LALUR cresceu, ganhou mais responsabilidades e agora se chama EFD-IRPJ. Hora de revisar processos e sistemas contábeis.

Continue Reading maio 2, 2013 at 5:57 pm Deixe um comentário

CSLL Sobre Receitas de Exportação: Efeitos após o julgamento do RE nro. 564.413/SC

O STF bateu o martelo: a CSLL não entra na imunidade tributária das receitas de exportação prevista na Emenda Constitucional nº 33/2001. Isso significa que as empresas exportadoras devem sim incluir essas receitas na base de cálculo da CSLL. Com essa decisão (RE nº 564.413/SC), a Receita Federal intensificou a fiscalização, e mais de mil empresas já estavam na mira desde 2011. Em 2013, a recomendação segue firme: quem ainda não regularizou a situação deve agir rápido — retificar DCTFs e DIPJs e recolher os valores devidos com juros e multas. Se a fiscalização chegar antes, aí não tem mais jeito: vem multa de ofício de 75% em cima do valor apurado.

Receitas financeiras das entidades beneficentes de assistência social: Isenção da Cofins

Muita gente tentou recorrer à Justiça, mas quase sempre sem sucesso. Com a nova lei da filantropia, no entanto, veio um alívio: se a entidade cumprir todos os requisitos do artigo 29, ela fica isenta da Cofins, inclusive sobre receitas financeiras. Esses requisitos vão desde não remunerar diretores até manter a contabilidade em ordem e apresentar auditoria independente (no caso de receita bruta acima de R$ 2,4 milhões). O recado é claro: quem segue as regras tem respaldo legal, e a Solução de Consulta nº 45/2011 da Receita Federal confirma isso.

Continue Reading agosto 17, 2011 at 6:38 pm Deixe um comentário

Depreciação de bens do ativo: RTT; IFRS; Diferenças; Tributação; E o Parecer Normativo Nr. 1 da Receita Federal do Brasil (DOU 9.8.2011)

Apesar das mudanças contábeis trazidas pelo IFRS e pelo famoso RTT, no mundo dos tributos nada mudou — e nem vai mudar, pelo menos no que diz respeito à depreciação do imobilizado. A contabilidade pode até adotar critérios mais modernos, como a vida útil econômica do bem, mas na hora de calcular o IRPJ e a CSLL, continua valendo o que sempre valeu: as regras da Receita Federal. Inclusive, o Parecer Normativo nº 1/2011 deixou isso bem claro — em bom juridiquês, como sempre. Na prática, você pode até contabilizar de um jeito mais alinhado às normas internacionais, mas para efeito fiscal, só entra o que a legislação tributária permite. E mais: se você não quiser depreciar nada, tudo bem. Mas se exagerar, vai ter problema com o fisco.